Trong tháng 8, một loạt ngân hàng tiếp tục giảm lãi suất huy động bao gồm cả những ‘’ông lớn’’ trong ngành như Agribank, BIDV, Techcombank,...

Theo biểu lãi suất niêm yết mới nhất của Agribank và BIDV, lãi suất tại các kỳ hạn dài từ 12 tháng đến 36 tháng giảm thêm 0,1 điểm % so với tháng 7 về 5,5%/năm. Đây cũng là mức lãi suất tiết kiệm cao nhất mà các nhà băng này áp dụng cho khách hàng thông thường.

Tại một số ngân hàng cổ phần, lãi suất còn giảm mạnh hơn, dao động từ 0,1 đến 0,8 điểm %.

Trong tháng 8, Techcombank cũng đã có 2 lần điều chỉnh lãi suất tiết kiệm, lần điều chỉnh gần nhất là từ ngày 23/8/2021. So với đầu tháng 8, lãi suất tiết kiệm thường của Techcombank đã giảm khoảng 0,1 điểm %

Tại TPBank, ngân hàng này giảm mạnh biểu lãi suất tiết kiệm từ giữa tháng 8/2021. Trong đó, giảm mạnh nhất là lãi suất gửi tiết kiệm kỳ hạn 18 tháng với mức giảm lên tới 0,8 điểm %. Hiện lãi suất tiết kiệm của TPBank kỳ hạn này chỉ còn 6%/năm. Lãi suất tiết kiệm kỳ hạn 9 tháng cũng giảm mạnh 0,5% điểm % xuống còn 5,7%/năm.

Đối với hình thức gửi tiết kiệm online, lãi suất áp dụng cho kỳ hạn 18 tháng, 24 tháng, 36 tháng đang là 6,15%/năm, giảm đến 0,75%/năm so với đầu tháng 8.

Trong ngày 23/8, biểu lãi suất tiết kiệm thường tại quầy của OCB được điều chỉnh giảm từ 0,1 đến 0,2 điểm % tại đa số kỳ hạn so với đầu tháng. Phạm vi lãi suất chỉ còn trong khoảng từ 3,35% - 6,15%/năm cho các kỳ hạn từ 1 tháng đến 36 tháng.

Tại Sacombank, khung lãi suất dành cho khách hàng cá nhân khi áp dụng từ ngày 19/8 dao động từ 2,9%/năm đến 5,8%/năm đối kỳ hạn 1 tháng đến 36 tháng, giảm khoảng 0,2-0,5%/năm so với hồi đầu tháng. Hiện, mức lãi suất tiết kiệm cao nhất đang được nhà băng này áp dụng chỉ còn 5,8%/năm, dành cho kỳ hạn 36 tháng.

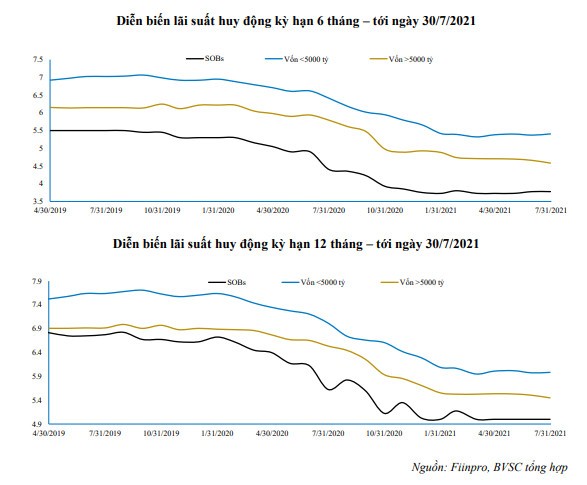

Khảo sát tại các ngân hàng, lãi suất huy động giảm khoảng 1,5-2,5%/năm trong hơn 1 năm qua và hiện đang ở mức thấp kỷ lục trong nhiều năm trở lại đây.

Một loạt ngân hàng tiếp tục giảm lãi suất huy động trong bối cảnh tăng trưởng huy động tiền gửi đã chậm lại đáng kể sau 6 tháng đầu năm.

Số liệu của Ngân hàng Nhà nước (NHNN) cho thấy tiền gửi của dân cư đến hết tháng 6 chỉ tăng 2,94% so cuối năm 2020. Đây là mức tăng trưởng nửa năm thấp nhất trong lịch sử dữ liệu thống kê được công bố.

Báo cáo tài chính quý II cũng ghi nhận tăng trưởng tiền gửi trong nửa đầu năm thấp hơn tăng trưởng cho vay tại hầu hết ngân hàng. Cụ thể, tăng trưởng tổng tiền gửi của 29 ngân hàng được khảo sát chỉ đạt 4,2% trong khi tăng trưởng cho vay lên tới 6,6%. Thậm chí, có đến 7 ngân hàng ghi nhận sụt giảm tiền gửi trong 6 tháng đầu năm gồm ABBank (giảm 7,4%), SeABank (giảm 4,7%), NCB (giảm 4,4%), Viet Capital Bank (giảm 3,6%), MSB (giảm 1,7%), PG Bank (giảm 0,2%) và Saigonbank (giảm 0,3%).

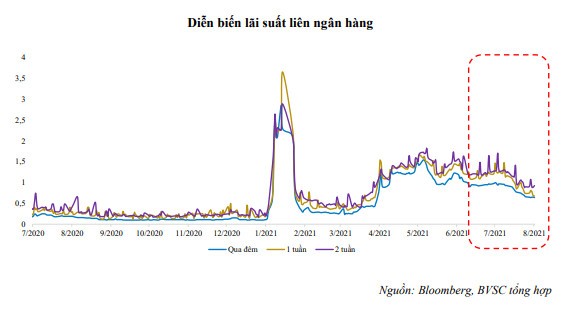

Việc các ngân hàng không quá ‘’mặn mà’’ huy động tiền gửi một phần là bởi thanh khoản hệ thống vẫn tiếp tục duy trì ở trạng thái dồi dào thể hiện qua lãi suất liên ngân hàng hiện ở 0,75%/năm cho kỳ hạn qua đêm và 0,9%/năm cho kỳ hạn 1 tuần – mức thấp nhất trong vòng 4 tháng qua.

Kết quả này đến từ việc NHNN đã bơm một lượng lớn tiền đồng thông qua kênh mua bán ngoại tệ kể từ đầu quý III.

Theo số liệu của Bộ phận Phân tích Chứng khoán SSI (SSI Research), việc thực hiện các hợp đồng bán ngoại tệ kỳ hạn 6 tháng giai đoạn tháng 1 và tháng 2 đã kết thúc với tổng giá trị thực hiện ước tính khoảng 5,5 tỷ USD (tương đương gần 130.000 tỷ đồng). Điều này đồng nghĩa, khoảng 130.000 tỷ đã được nhà điều hành đẩy vào vào hệ thống ngân hàng trong tháng 7 và tháng 8.

Ngoài động thái “bơm tiền’’ của NHNN, giới phân tích cũng cho rằng sự giảm tốc của hoạt động cho vay cũng là nhân tố giúp thanh khoản các ngân hàng ‘’dư dả’’.

Trong báo cáo phân tích mới công bố, Chứng khoán Bảo Việt nhận định diễn biến phức tạp của đại dịch Covid-19 ở Việt Nam vẫn tiếp tục gây ra những ảnh hưởng tiêu cực đối với hoạt động sản xuất kinh doanh của các doanh nghiệp cũng như đầu tư của nhà nước và tư nhân. Yếu tố này phần nào đã làm giảm nhu cầu tín dụng, qua đó tiếp tục giữ cho thanh khoản của hệ thống ngân hàng vẫn ở trạng thái dồi dào.